再說買REIT不輸蝕

鍾維傑

卓淩地產分析有限公司行政總裁

2011年2月25日

常讀本欄文章的,都知道筆者對 REIT (Real Estate Investment Trusts,房地產投資信託基金) 有偏好,並不是因喜愛當中一些公司,而是REIT之慨念及功用。簡單說,適當地利用「房託」,不但有機會拿到不俗之定期股息收入,亦可分享房地產市場興旺時之增值。

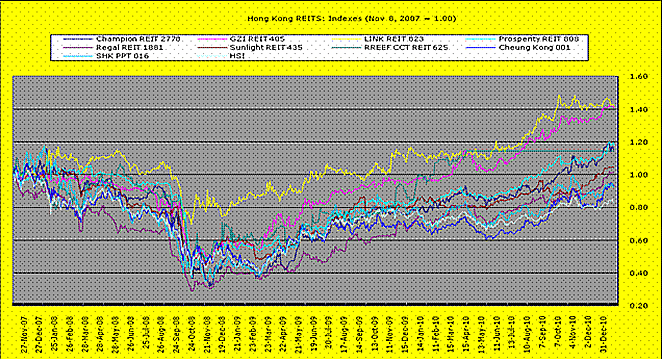

香港REIT之數目不多,前後七隻,去年RREEF REIT除牌 (國內物業出售了給別人),但又加回Fortune REIT (早已在新加坡掛牌,即現變成dual listing) 。究竟本港之REIT近期表現如何,可參考以下:

甲) 數據來源 = 主要是從網上搜索,如財經或Yahoo! Finance等,加以簡單運算,觀察和比較其股價表現。RREEF 及 Fortune 均沒有被列出,因前者已除牌,而後者在港上市時間仍短,資料不足來比併。再者,我們亦包括長江 (001) 和新地 (016) 以及恆生指數作比較。

乙) 近半年、一年,二年及三年之股價表現 = cut-off date 是今年一月二十一日,以收市價計算,半年便約由去年七月二十一日計起,一年則由去年一月二十一日起始,如此類推 [請看下表:最高、最低]。

前後總賺蝕% |

冠君2778 |

越秀405 |

領匯823 |

泓富808 |

富豪1881 |

陽光435 |

長江001 |

新地016 |

恆指 |

近半年 |

33% |

26% |

21% |

28% |

29% |

22% |

45% |

21% |

17% |

近一年 |

46% |

43% |

26% |

39% |

40% |

23% |

38% |

29% |

14% |

近二年 |

164% |

151% |

72% |

115% |

159% |

77% |

95% |

115% |

90% |

近三年 |

12% |

45% |

29% |

17% |

16% |

5% |

7% |

-11% |

0% |

首先,基本上大部份房託在大部份時間都跑贏恆生指數。此外,當中不少更連受歡迎之藍籌地產股如長江和新地也比下去。至於派息,相信不會較藍籌弱。

這又令筆者想到一般MPF (強積金) 之表現,不要說房託,連追得上恆指的亦不多,倘若買房託也允許如買了認可之MPF基金就好了。

丙) 房託之股價波幅率不細 = 除領匯外,一般房託之股價波幅風險不下於地產股,亦比恆指的高,可參考下圖。

上述兩點之圖及表亦顯示時控之重要,長情持股足三年回報表現頂多過得去,反而近兩年的最好,就算一年或半載亦勝三年。

至於上市時採用之財技招式,其影響亦大致完結,至於部份房託無名盤,價o岩就得啦。

作者/聯絡:鍾維傑,香港大學建造理學士,香港大學建造學士,美國麻省理工學院房地產碩士,英國皇家測量師學會會員,香港測量師學會會員,美國工程造價師學會會員,加拿大測量師學會會員,香港設施管理學會會員,英國皇家特許測量師,英國皇家特許項目管理測量師,香港註冊測量師,香港註冊房地產中介人,資深專業設施管理人員,加拿大註冊測量師,美國房地產投資信託基金協會會員,電郵stephenchung@real-estate-tech.com。